Einkommensteuer Online lernen

Einkommensteuer ist Teil des Faches "Betriebliche Sachverhalte steuerlich darstellen" und damit Teil der 3. Klausur der schriftlichen Bilanzbuchhalterprüfung. Dieser Online-Kurs macht Sie fit für diesen Teil der Prüfung - die Inhalte und Schwerpunkte sind orientiert an den Rahmenvorgaben der IHK für die Bilanzbuchhalterprüfung nach der neuen Prüfungsordnung (VO 2020).

Die Einkommensteuer ist eine Steuer, die auf das Einkommen natürlicher Personen erhoben wird. Für angehende Bilanzbuchhalter ist dieses Themengebiet sehr wichtig und es gilt hierbei u.a. die sieben Einkunftsarten genau zu kennen: Einkünfte aus Land- und Forstwirtschaft, Einkünfte aus Gewerbebetrieb, Einkünfte aus selbständiger Arbeit, Einkünfte aus nichtselbständiger Arbeit, Einkünfte aus Kapitalvermögen, Einkünfte aus Vermietung und Verpachtung sowie sonstige Einkünfte.

Darüber hinaus klären wir die persönliche Steuerpflicht, sowohl die unbeschränkte als auch die beschränkte. Insbesondere klären wir die erweitert unbeschränkte als auch die erweitert beschränkte Einkommensteuerpflicht. Im Online-Kurs werden außerdem die Themen des Verlustausgleichs und der Veranlagungsformen beschrieben.

Bei den Einkünften aus Gewerbebetrieb beschreiben wir ausführlich die Positivmerkmale als auch die drei Negativmerkmale sowie die laufenden und die einmaligen Einkünfte aus Gewerbebetrieb (bei letzteren also aus Betriebsveräußerung und aus Veräußerung von Anteilen an Kapitalgesellschaften). Bei den Einkünften aus Vermietung und Verpachtung gehen wir ausführlich auf die Einnahmen und die möglichen Werbungskosten ein (wie z.B. Gebäudeabschreibung, aber auch Erhaltungsaufwand). Bei den sonstigen Einkünften beschreiben wir wiederkehrende Bezüge, Unterhaltsleistungen, private Veräußerungsgeschäfte, Abgeordnetenbezüge und Leistungen aus Altersvorsorgeverträgen.

Für die Ermittlung des Gesamtbetrags der Einkünfte sind der Altersentlastungsbetrag und der Entlastungsbetrag für Alleinerziehende ein Thema. Durch Abzug der Sonderausgaben und der außergewöhnlichen Belastungen gelangt man zum sog. Einkommen. Beide beschreiben wir ausführlich.

Schließlich ist die Berücksichtigung von Kindern im Einkommensteuerrecht wichtig, nämlich für Kinderfreibeträge als auch für das Kindergeld. Wie die tarifliche Einkommensteuer konkret berechnet wird, zeigen wir ausführlich. Alsdann gehen wir bei der festzusetzenden Einkommensteuer auf den Progressionsvorbehalt sowie allgemeine und besondere Tarifermäßigungen bei außerordentlichen Einkünften ein. Insbesondere beschreiben wir die Steuerermäßigung bei Einkünften aus Gewerbebetrieb.

Wichtig ist insbesondere, dass der Onlinekurs Einkommensteuer an alten Bilanzbuchhalterprüfungen orientiert ist, damit Sie das richtige Niveau lernen. Nicht zu leicht und nicht zu schwer. Die Einkommensteuer ist zum einen wichtig, weil sie unmittelbare Auswirkungen auf die Körperschaftsteuer, die Gewerbesteuer, das internationale Steuerrecht und natürlich die Lohnsteuer hat. Zum anderen ist sie aber auch deswegen in Bilanzbuchhalterprüfungen äußerst wichtig, weil z.B. Themen wie die Gewinnverteilung in Personengesellschaften und die Behandlung von Grundstücken und Gebäuden sehr gerne abgefragt werden.

Vorteile im Überblick

-

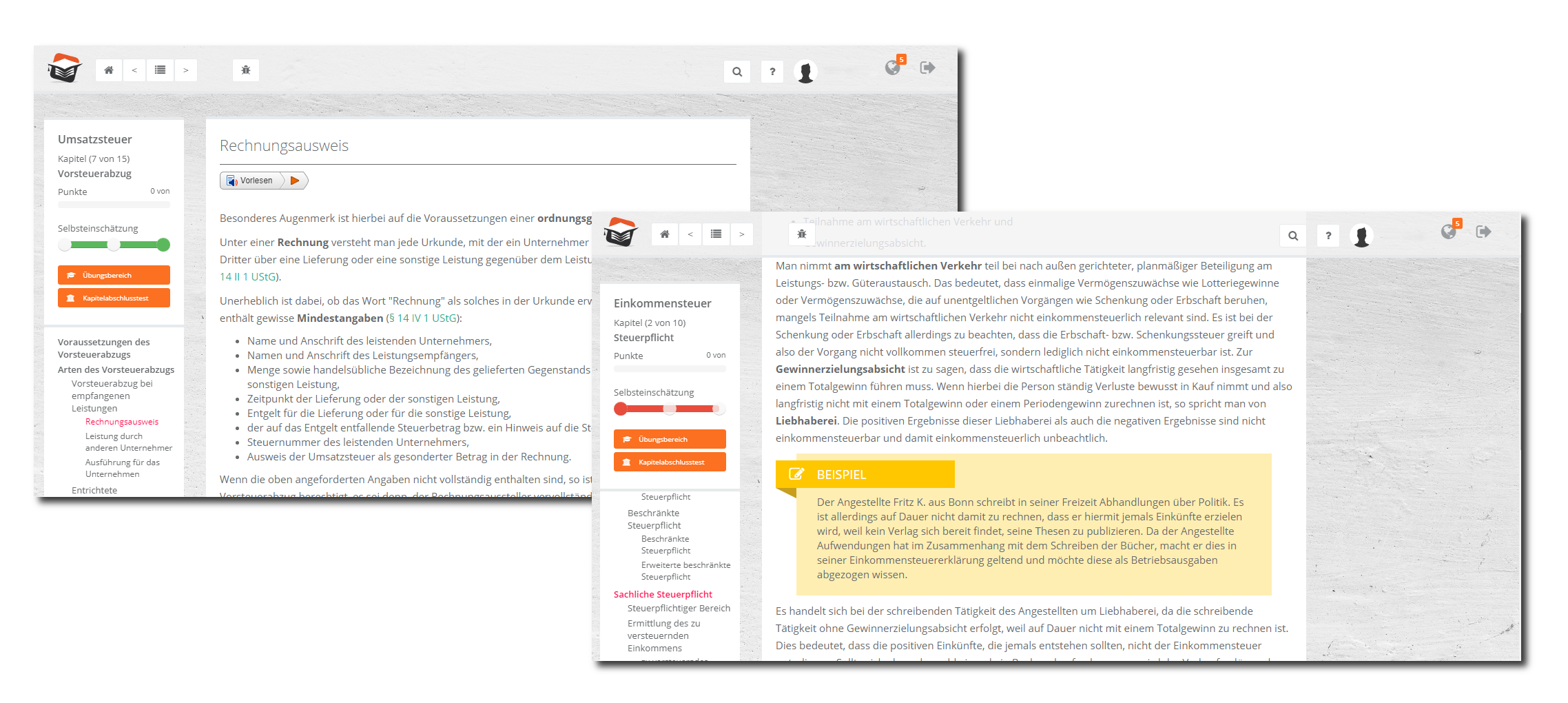

Über 300 Dokumente und mehr als 550 Übungen vermitteln Ihnen umfassend alles Wissenswerte.

Im Kurs sind darüber hinaus 295 Videos enthalten, in denen die wichtigsten Themen anschaulich zusammengefasst werden. Insgesamt knapp 47.5 Stunden Videomaterial steigern Ihren Lernerfolg und sorgen nebenbei für Abwechslung.

- Schon mehrere tausend Kursteilnehmer haben sich für unsere Online-Kurse entschieden. Wir haben über viele Jahre Erfahrungen gesammelt und unsere Kursoberfläche stetig verbessert.

- Das Internet bietet Ihnen weitreichende Möglichkeiten: Lernen, wann und wo Sie möchten. Und daneben gibt es bei uns zahlreiche Features, die zum schnelleren und besseren Lernerfolg beitragen.

Diese Themen werden behandelt

Bitte auf Kapitelüberschriften klicken, um Unterthemen anzuzeigen

Einkommensteuer

-

Einkommensteuerpflicht

-

Sachliche Steuerpflicht

-

Gewinneinkunftsarten

-

Überschusseinkunftsarten

-

Verluste in der Einkommensteuer

-

Die persönliche Leistungsfähigkeit

-

Zu versteuerndes Einkommen

-

Steuerermäßigungen

49,00 €

- 301 ausführliche Lerntexte

- 295 verständliche Videos

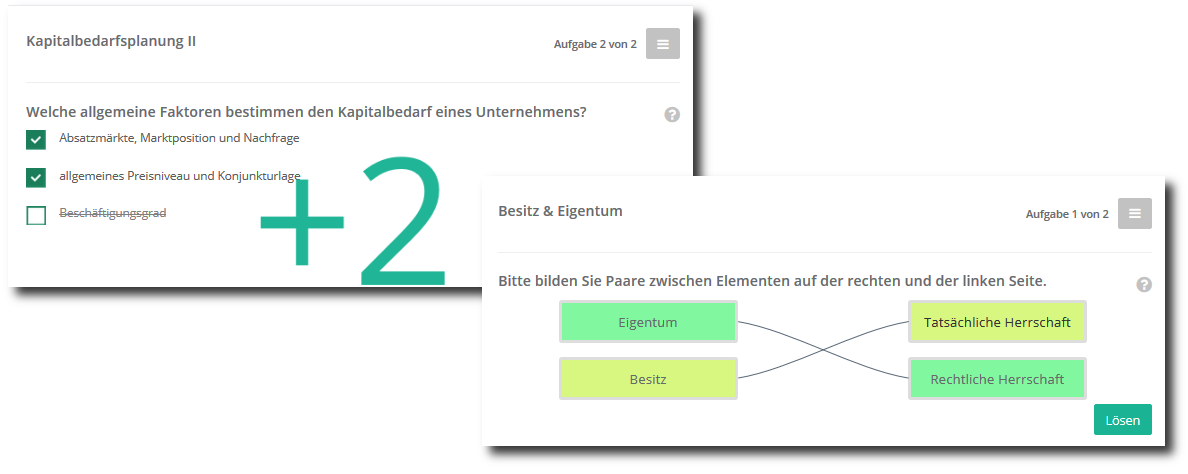

- 550 Aufgaben zum Üben

- 52 prägnante Schaubilder

Die optimale Vorbereitung auf die Bilanzbuchhalterprüfung.

Unsere Online-Kurse basieren auf einem erprobten Lernkonzept,

welches erfahrene Dozenten für dich entwickelt haben

Lernvideos

Lerntexte

Übungsaufgaben

Webinaren

Leicht verständliche Lernvideos

Profitieren Sie von einem umfassenden didaktischen Konzept! Sichern Sie sich das kompakte Wissen in den Online-Kursen mit Grundlagentexten, Lernvideos und tausenden interaktiven Übungen. Unsere Dozenten erklären Ihnen in hunderten Lernvideos die schwierigsten Themen leicht verständlich & kompakt.

- Vertiefung der schwierigsten Themen in hunderten Lernvideos

- anschauliche Erklärungen

- perfekte Ergänzung zu den Lerntexten

Diese Inhalte könnten dich auch interessieren

Terminankündigung

Am 20.02.2026 (ab 18:00 Uhr) findet unser nächstes Webinar statt.Wiederholerlehrgang für die Bilanzbuchhalterprüfung - Tag 17 - Dieser Wiederholerlehrgang bereitet Sie perfekt auf Ihren Zweit- oder Drittversuch vor.

Jetzt entdecken | Terminübersicht